早盘策略2024-06-03

宏观概览

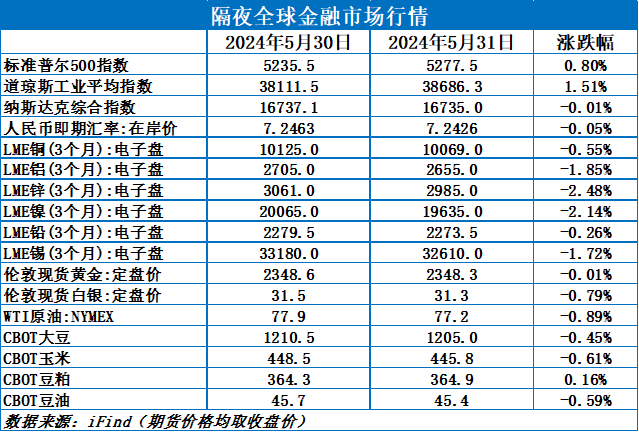

全球金融市场

收市点评:

美股高

位震荡,贵金属小幅回调。隔夜LME金属全线下跌,伦锌跌2.82%,伦锡跌1.51%,伦镍跌2.13%。伦铅跌0.15%,伦铝跌1.38%。伦铜跌0.65%。隔夜两油期货均下跌,美油跌0.94%,布油跌0.62%。周线方面,美油期货周线两连跌。

重要提示:

本报告非期货交易咨询业务服务,报告中的信息及观点仅供参考使用,不对任何主体构成任何投资建议

早盘策略

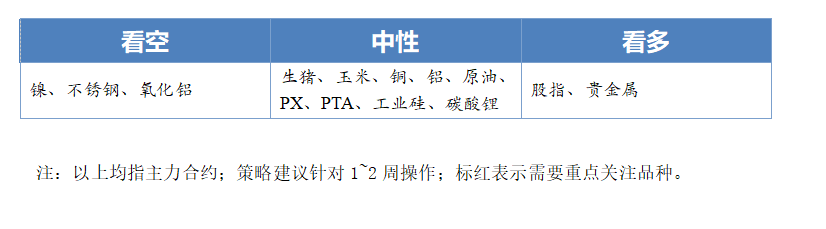

股指

市场热点及投资逻辑:

沪指跌0.16%报3086.81点,两市合计成交7149亿元。盘面上看,传媒、汽车、半导体、医药等板块上扬,商业航天、消费电子、人形机器人概念等活跃;燃气、电力、有色、石油等板块再度下挫。短期震荡,关注支撑位表现。

策略建议:

持多

贵金属

市场热点及投资逻辑:

贵金属小幅回调。白银再次面临30美元支撑考验。近期数据利多情况下,贵金属没有上涨,反映多头力量有所减弱。关注金银支撑位表现,守不住则多头需要回避。

策略建议:

持多

沪铜

市场热点及投资逻辑:

行情:全球宏观数据有走弱迹象,美国数据各项数据继续缓和,成屋销售转弱,欧洲持续释放降息消息,国内5月官方制造业PMI又回落至荣枯线下方。上周,铜价延续调整,多头止盈减仓明显,跌破20日均线,周度跌幅1.84%,至周五夜盘仍继续下跌,收盘报于81280元/吨。LME铜连续2周大幅下跌,回落至1万美金附近,至收盘报于10069美元/吨,周度跌幅2.56%。

库存:5月30日国内市场电解铜现货库44.27万吨,较23日增2.88万吨,较27日增1.67万吨,铜库存连续大增,铜价暴涨暴跌下,抑制下游需求。

结论:铜价大幅调整,逼近8万,下游采购暂仍谨慎,下周将进入假期,企业或逢低补库,铜价有望暂时企稳,而随着政策进入真空期,铜价或处于震荡盘整状态。

策略建议:

中性

沪铝、氧化铝

市场热点及投资逻辑:

行情:铝,上周,国内务院印发了《2024-2025年节能降碳行动方案》,要求新建和改扩建电解铝项目须达到能效标杆水平和环保绩效A级水平,使得铝价一度冲高至22040元,不过随着市场逐渐进入调整,之后铝价迅速回吐涨幅,周度涨幅3.36%,周五夜盘铝价仍继续下跌,至收盘报于21145元/吨。LME铝冲高回落,一度受国内提振而走强,最高摸至2799美元,不过之后迅速进入调整,至收盘报于2654美元/吨,周度有涨转跌,跌幅0.11%。

氧化铝,上周录得大跌,海外限产影响减弱,国内矿山复产在即,氧化铝价格出现大幅回调,周度跌幅3.64%,而周五夜盘继续大跌,至收盘报于3783元/吨,跌幅4.08%。

库存:5月30日,国内铝锭库存为79.7万吨,环比27日增加0.9万吨,铝价进一步上涨后,下游采购进一步减弱,铝库存连续累库;5月30日,国内铝棒库存17.15万吨,环比27日减少1.3万吨,铝价上涨迫使铝棒加工费转为贴水,加工企业让利,下游高价下也仅按需采购。

结论:电解铝:资金普遍看好后期铝需求。基本面上,云南产能持续释放、华云三期也正式投产,供应将持续增加,需求因高价而被持续抑制,下游对价格的接受需要时间,而随着市场淡季逐渐来临,铝价预计会进入适度调整,后市仍看好铝价,逢低做多。

氧化铝:目前国内矿山陆续开始复产,加之海外铝土矿供应,国内氧化铝产能将逐渐释放,尽管需求仍维持旺盛,但供需偏紧的状态将明显改善,预计氧化铝会有一定幅度调整,或下探至3500元附近。

策略建议:

铝,中性;

氧化铝,中性偏空

沪镍、不锈钢

市场热点及投资逻辑:

行情:镍,上周,镍价反弹乏力,下半周后快速下跌,跌破15万,周度跌幅0.74%,周五跌幅进一步扩大,至收盘报于148520元/吨。LME镍同样反弹承压后再度下跌,跌破2万美金,至收盘报于19635美元/吨,周度跌幅3.32%。

不锈钢:上周,不锈钢虽一度冲高至14955元,但之后迅速回落,周跌幅0.2%,周五夜盘快速下跌,至收盘报于14505元/吨。

库存:截至5月31日,不锈钢(200+300系)库存为88.63万吨,库存小降0.19万吨,尽管5月不锈钢产量增加,不过需求也有所好转,不锈钢没有出现明显累库,进入6月不锈钢厂排产继续增加,而需求将维持,预计不锈钢库存总体变化可能不大。

总结:镍,市场进入调整,镍基本面供应过剩,下跌更明显,预计之后镍价会进入弱势盘整阶段。

不锈钢,不锈钢价格的上涨更多是跟随市场,随着市场进入调整,基本面不佳的不锈钢预计会回落,预计重回1.4万附近。

策略建议:

镍,看空;

不锈钢,看空

沪铅

市场热点及投资逻辑:

昨夜下跌0.19%,高位震荡。

美国PCE公布后,美债收益率加速下行,两年期收益率创一周新低,风险偏好抬升,短期震荡偏强为主。

结论:原料紧张行情暂时难以缓解,无论是原生还是再生减产检修面积进一步扩大。淡季不淡,临近交割库存虽有所累积,但很有限。从技术上来看铅价已经正式突破,跟涨为主。

策略建议:

逢低持多

沪锡

市场热点及投资逻辑:

昨夜下跌2.32%,高位震荡。

美国PCE公布后,美债收益率加速下行,两年期收益率创一周新低,风险偏好抬升,短期震荡偏强为主。

总结:5月供应预期偏紧,因缅甸佤邦锡矿复产时间仍未明确,需求端仍处于恢复中,国内库存意外去化海外继续去库。其次环保检查结束,企业多数复产。技术上高位震荡,建议以逢低持多为主。

策略建议:

逢低持多

沪锌

市场热点及投资逻辑:

昨夜下跌1.82%,高位震荡。

美国PCE公布后,美债收益率加速下行,两年期收益率创一周新低,风险偏好抬升,短期震荡偏强为主。

总结:目前矿端紧张,加工费进一步走低,冶炼厂检修减产增加,需求端中性偏弱,库存维持在高位,基本面相对偏弱;供应收紧的预期仍存叠加市场整体上风险偏好抬升,建议持多为主。

策略建议:

逢低持多

工业硅

市场热点及投资逻辑:

上周五,SI2409合约收盘价12835元/吨,跌幅1.53%。持仓量为196122手,较上一交易日大幅加仓2917手。近期主力合约更替,交易者注意移仓换月,保证后续交易顺利进行。

价差:7-9价差为-185元/吨(20),基差:通氧553#基差为265元/吨(240),不通氧553#基差为165元/吨(240),421#基差为765元/吨(240)。

从基本面来看,成本端,川滇地区丰水期电价下调,新疆地区电价持平。5月14日国家发展改革委印发《电力市场运行基本规则》,自7月1日正式实施。电价市场进行改革,短期电价波动,或将影响工业硅生产成本。

供应端,西南地区雨季来临,云南地区电价下调,之前检修的企业开始计划6月陆续恢复生产;四川地区受到电价优惠,开工率持续上升。西南地区产量预期增加,西北地区维持高水平生产,整体供应偏宽松。

库存端,上周工厂库存累库,市场库存没有变化。广期所交割库库存持续创造新高,期价上行空间有限。截至5月31日,交割仓库注册成功的仓单有56514手,按照5吨/手来计算,折合成实物有282570吨。

需求端,多晶硅:上周四多晶硅现货价格再次下跌,已超过2020年最低价位,企业亏损持续扩大,中小型企业开始检修减产,大型企业开始下调产量,对工业硅需求支撑减弱。有机硅:现货价格低位运行,有机硅厂开工平稳。终端房地产出台限购政策市场情绪有所提振,但下游需求仍不见好,对工业硅需求按需采购。铝合金:开工平稳,按刚需采购工业硅。上周下游需求偏弱,部分工业硅现货价格下调报价,市场观望情绪较浓,成交偏淡。

观点:上周四主力合约大幅反弹,主要还是有利多政策刺激市场情绪,加上目前工业硅价格正处于偏低位置,有大量多头资金入市推动硅价大幅上涨。近期虽然有宏观政策和事件支撑价格上涨,但基本面偏弱现状难以改变,导致多空博弈下盘面波动较明显。建议观望为主,谨慎交易。

(以上内容仅供参考,不构成投资建议)

策略建议:

观望,谨慎交易

碳酸锂

市场热点及投资逻辑:

上周五,LC2407合约收盘价104850元/吨,跌幅1.27%。

持仓量为162442手,较上一交易日大幅减仓4257手。

现货价格:电池级碳酸锂现货均105500元/吨(0),工业级碳酸锂现货均价102000元/吨(0)。

基差:电池级碳酸锂99.5%基差为650元/吨(1150),工业级碳酸锂99.2%基差为-2850元/吨(1150)。

价差:7-11价差为-3750元/吨(550)。

从基本面看,成本端,本周锂精矿和锂云母价格平稳。

供应端,近期江西环保问题导致部分中小企业下调产量。随着天气逐渐回暖,青海盐湖提锂进入旺季。据SMM消息,据海关数据显示,4月中国进口碳酸锂产品约21,204吨,环比增加11%,同比增加87%,1-4月累计进口62,241吨,累计同比增加24%。其中来自智利进口量为17,149吨,阿根廷进口量为3,406吨。4月碳酸锂进口数量超过市场预期,预计5月碳酸锂到港数量将持续增加,整体供应趋于宽松。

库存端,社会库存持续增加,广期所仓单数量持续增加,利空锂价。截至5月31日,交割仓库注册成功的仓单有24996手,按照1吨/手来计算,折合成实物有24996吨。

需求端,下游正极材料排产随着新能源汽车行业进入消费淡季而增幅变缓,4月动力电池装机量小幅减少。目前大多数下游企业以消耗库存为主,对高价现货价格采购意愿不足,部分企业选择低价补库。近期国家颁布取消新能源汽车购买限制,落实便利新能源汽车通行等支持政策,推动公共领域车辆电动化。或将刺激正极市场增加排产,增加碳酸锂需求。但目前现货价格偏高,下游采购意愿不强,观望态度较浓。

观点:上周四盘面受到宏观消息刺激出现冲高,但基本面偏弱继续对盘面上行进行施压,周五价格出现回落。终端以旧换新政策和新能源下乡政策或将拉动新能源汽车需求,但效果仍需市场验证。近期宜春力迅碳酸锂网上竞价销售价对价格起到一定支撑,未来碳酸锂价格大幅下跌的可能性不大。短期LC2407合约或将受到消息面和基本面的博弈波动较大,建议观望为主,谨慎交易。

(以上内容仅供参考,不构成投资建议)

策略建议:

观望为主,谨慎交易

原油

市场热点及投资逻辑:

欧佩克+延长366万桶/日的石油减产措施1年,至2025年底;延长沙特-俄罗斯等国的220万桶/日自愿减产措施1个季度至Q3,并在此后的12个月内视情况逐步退出;欧佩克+2025年目标产量为3972.5万桶/日,其中阿联酋产量配额将在2025年1月-9月底期间逐步提高30万桶/日,至351.9万桶/日;伊拉克、俄罗斯和哈萨克斯坦将在6月底前提出补偿性减产计划。欧佩克+在9月底前不会有任何增加的产量投入市场,对短期市场供需影响不大,但其220万桶/日的自愿减产措施将逐步退出,利空远端油价。布油关注80关口支撑。

策略建议:

偏弱震荡,布油关注80关口支撑

PX/PTA

市场热点及投资逻辑:

上周亚洲PX负荷继续下降,国内PX负荷基本持稳。美国汽油库存意外增加,美汽油裂解价差走弱,芳烃调油需求一般。但PX负荷处于低位,且下游PTA装置恢复利好PX需求,PX处于去库状态。国内PTA负荷提升1.5个百分点至73.6%,本周负荷将进一步提升。上周聚酯负荷小幅提升0.1个百分点,至89%。PTA供需边际转弱,PTA基差或有所走弱。关注油品表现及产业链装置变动情况。

策略建议:

PTA基差或有所走弱

生猪

市场热点及投资逻辑:

行情:2024年第22周,生猪期货主力合约LH2409周内偏弱运行,截至周五收盘17965元/吨,周跌幅1.43%。现货端:全国生猪出栏周度均价17.35元/公斤,周环比上涨1.25元/公斤,周环比涨幅7.79%,同比上涨21.24%。基差(河南):5月31日,-315元/吨。

基本面:供给方面,从能繁母猪历史存栏推演,以及猪料销量来看,二、三季度生猪存栏呈下降趋势。且当前二次育肥滚动入场截留部分猪源,养户抗价出猪,出栏压力减轻,整体供应边际减少。需求方面,终端消费延续低迷表现,随高温天气蔓延,预计六月需求端整体向好程度或仍显一般。冻品库存在猪价上涨影响下去库有所加快,屠企并无积极入库动作。

结论:整体来看,周末现货继续拉涨,预计盘面高位震荡为主,短时建议观望,谨慎追多。持续关注二次育肥入场节奏。

策略建议:

观望

玉米

市场热点及投资逻辑:

行情:2024年第22周,玉米期货主力合约C2407,周内偏弱运行,截至周五收盘2434元/吨,周跌幅1.14%。现货端:全国玉米周度均价为2381元/吨,周环比上涨4元/吨,同比下跌12.52%。基差:5月31日,-56元/吨。

基本面:供给方面,东北产区基层粮源基本转移至贸易环节,受成本支撑,低价出货意愿下降,购销平淡。华北地区深加工企业门前玉米到货量增加,在企业库存较高的情况,价格窄幅下调。进口玉米拍卖重启有利空影响。需求方面,下游饲料企业依旧采购谨慎,库存可用天数维持31天左右,但随猪价上涨,饲料需求有边际好转预期;下游深加工企业加工利润未见好转,开工持续下降,玉米消费延续偏弱态势。替代品方面,新季小麦上市,价格持续下探,短期对玉米价格造成压制。

结论:整体来看,贸易商成为市场主要供应方,随市场消耗,后期供应整体呈下降趋势,市场中长期看涨,短期盘面或震荡运行为主,建议观望,重点关注小麦价格动向。

策略建议:

观望

油脂油料

市场热点及投资逻辑:

周五美豆反弹回落,继续下挫,美豆助理盘面逼近1200点整数支撑。美豆良好的播种和早期生长局面继续施压盘面,另外关于4月份美豆压榨环比大幅缩减的消息淡化需求情绪。ICE市场微幅反弹,收到国际油脂偏强的支撑。天气方面,美豆产区本周初仍有降水,但本周后半段天气转干有利播种加速。加拿大菜籽的情况也类似。国内方面,近期国内7-8月到港预估上调,不过周末猪价进一步大涨,或继续刺激二育压栏。豆粕后期或呈现供需两旺局面。棕油集中到港主要集中在7-8月,短期低库的局面对盘面有利于盘面跟随外盘偏强。

今日晨讯

宏观&金融

1、商务部部长王文涛在西班牙巴塞罗那主持召开西班牙中资企业圆桌会。王文涛指出,西班牙对华理性务实友好,中资企业对西经济社会发展作出积极贡献,要充分认识深化中西经贸合作的重要意义,积极开展投资贸易合作,为中西新时期全面战略伙伴关系持续注入经贸动能。

2、商务部部长王文涛在西班牙巴塞罗那调研奇瑞埃布罗合资工厂。王文涛表示,中欧之间既有竞争,更有合作,在良性竞争中扩大合作、实现共赢,这才是正确的相处之道。希望欧方摒弃保护主义,回到对话合作的正确道路上来。

3、香港特区政府财政司司长陈茂波表示,早前在美国出席了两个以“旧金山愿景”为重要背景的大型会议,与会者都不约而同地指出,粤港澳大湾区和旧金山湾区之间有着庞大的合作空间,而在应对气候变化和推动绿色转型的过程中,亦有很多可进一步合作的机遇。

4、随着宏观组合政策效应不断释放,经济运行延续回升向好态势,消费领域价格总体平稳,生产领域价格有望低位回升。业内人士预计,5月份CPI也将延续恢复,同比涨幅或为0.3%;PPI同比降幅有望较4月份有所收窄。

有色金属

华云三期42万吨电解铝项目进入通电启动试运行阶段 预计9月份正式投产

近日,华云三期42万吨电解铝项目进入通电启动试运行阶段,这一重要节点的到来,标志着内蒙古华云三期电解铝项目即将进入实质性生产阶段,预计9月份正式投产。华云三期电解铝项目总产能约为42万吨,计划拟建600KA电解槽256台(招标为260台),电解车间分三个通廊建设,项目达产后,中铝包头将形成150万吨电解铝产能规模。华云三期42万吨轻合金材料项目采用世界领先的600kA大型预焙电解槽技术,是当前铝行业最先进的电解铝系列,建成后70%以上电能将由绿色新能源提供,真正实现“用绿电、造绿铝”。

上期所同意甘肃国通大宗商品供应链管理股份有限公司增加氧化铝启用库容

我所收到甘肃国通大宗商品供应链管理股份有限公司的相关申请材料。根据《上海期货交易所指定交割仓库管理办法》等有关规定,经研究决定:同意甘肃国通大宗商品供应链管理股份有限公司位于甘肃省兰州市兰州新区山丹河街968号仓库的氧化铝启用库容由1万吨增加至5万吨,核定库容5万吨不变。

印尼自由港和Amman公司铜出口许可证获得延期

外媒5月31日消息,印尼贸易部国际贸易司司长Budi Santoso周五表示,印尼将向印尼自由港(Freeport Indonesia)和安曼国际矿业公司(Amman Mineral international)发放铜精矿出口许可证,以确保两家公司的出口不会受到干扰,许可证有效期至12月31日,将从6月1日起生效。据悉,自由港和安曼当前的出口许可证周五(5月31日)到期。

新能源

王卫权:全球光伏行业发展机遇与挑战

据SMM消息,中国能源研究会可再生能源专业委员会副秘书长王卫权对全球光伏行业发展机遇与挑战进行了分享。其指出,2023年可再生能源装机容量再创新高。到2028年,潜在的可再生能源发电量预计将达到约14400TWh,比2022年增长近70%。其对全球光伏市场以及我国光伏市场进行了展望,并指出海外市场将蓬勃发展。

习近平:支持中企在阿拉伯国家参与超3GW可再生能源项目

据SMM消息,5月30日(上周四)上午,国家主席习近平在北京出席中阿合作论坛第十届部长级会议开幕式并发表主旨讲话。习近平宣布,中方将于2026年在中国举办第二届中阿峰会,中方愿同阿方弘扬中阿友好精神,构建“五大合作格局”,推动中阿命运共同体建设跑出加速度。(外交部)

巴西萨利纳斯锂矿更新资源量

据SMM,巴西锂矿企业拉丁资源公司(Latin Resources)更新其在米纳斯吉拉斯州的萨利纳斯(Salinas)项目科利纳(Colina)矿床资源量,这也是该公司在一年半时间里第四次更新资源量。根据公司最新钻探结果,目前科利纳的矿石资源量为7090万吨,锂品位1.25%。

82亿元!滨海能源年产20万吨负极材料一体化项目迎新动态

据SMM报道,滨海能源子公司内蒙古翔福新能源有限责任公司20万吨负极材料一体化项目5万吨前端拟开工建设,拟与河北上和建筑工程有限公司签署5万吨负极材料前端项目总承包合同,合同价款暂估5亿元(含税)。(电池网)

能源化工

欧佩克+延长减产措施,上调明年产量目标

欧佩克+延长366万桶/日的石油减产措施1年,至2025年底;延长沙特-俄罗斯等国的220万桶/日自愿减产措施1个季度至Q3,并在此后的12个月内视情况逐步退出;欧佩克+2025年目标产量为3972.5万桶/日,其中阿联酋产量配额将在2025年1月-9月底期间逐步提高30万桶/日,至351.9万桶/日;伊拉克、俄罗斯和哈萨克斯坦将在6月底前提出补偿性减产计划;根据上述措施,欧佩克+在9月底前不会有任何增加的产量投入市场;高盛分析认为,因220万桶/日的减产措施将逐步退出,本次会议倾向看跌油价。

高盛:欧佩克+会议显示看跌倾向,暗示供应将逐步恢复

包括Daan Struyven在内的高盛分析师在报告中表示,“我们认为这次欧佩克+会议是看跌的”,因为尽管库存意外增加,但进行额外减产的8个国家已经概述了它们将如何恢复停止的供应。由于看跌的会议结果,以及近期库存意外上升,他们现在认为对布伦特原油75-90美元价格区间预期的风险倾向于下行。如果市场表现逊于欧佩克的乐观预期,那么这份令人惊讶的详细的取消额外减产的默认计划将使维持低产量变得更加困难。

成品油:社会柴油库容率环比涨0.27%

截至5月底,国内成品油社会单位柴油库容率占比29.72%,环比上涨0.27%。虽然月上旬消息政策面利空市场,业者避险情绪浓厚,入市采购积极性欠佳,社会单位柴油库容率有所回落。但月下旬原油筑底回涨,市场看涨氛围逐渐增强,下游入市采购操作有所增多。因此,月底社会柴油库容率有所回升,环比上涨0.27%。

农产品

新希望执行总裁陶玉岭:未来生猪行情难判断,但过去大起大落的行情不可能再回来

新希望执行总裁陶玉岭谈到对猪周期的看法。他认为,尽管今年猪价在回暖,但对未来行情很难给出一个回答。他对猪周期有两个判断:一个是过去大起大落的行情不可能再回来;另一个是这轮猪周期后,过去一些被出清的散户很难再回来。目前的市场结构中,年出栏量1万头生猪企业的生产较为稳定,出栏占比达到市场的六成。至于猪价未来是否能长期保持在每公斤20元以上,他持谨慎乐观态度。毕竟相对于过往周期,现在行业调整产能的能力更好。

Mysteel:各地库存增减不一,深加工企业玉米库存微幅上升

在连续三周缩减之后,本周深加工企业玉米库存出现小幅回升。调研显示,全国12个地区、96家主要玉米深加工厂家,2024年第22周(截至5月29日),加工企业玉米库存总量527万吨,较上周增加1.66%。分地区来看,经过前期价格上涨,东北贸易商整体出货积极性增加,但各地区表现不一,黑龙江、内蒙古深加工企业库存水平有所恢复,吉林深加工企业到货量依然不佳,库存水平下降。华北地区深加工门前到货量先减后增,整体到货量较上周所有增加,深加工企业库水平窄幅上调,全国库存水平微幅上升。

油世界:全球2024/25年度菜粕贸易量料创纪录新高

据外媒报道,油世界预计,由于全球市场供应增加,2024/25年度全球菜粕贸易量将增长。2023年,创纪录的油菜籽加工量使得菜粕产量创下4390万吨新高,而2022年为3860万吨。2023年消费量则增长了13%。专家预测,2023/24年度,全球菜粕消费量将达到创纪录的4450万吨,而上一年度为4250万吨。增幅最大的为印度(每年增加80—90万吨)、中国(增加60万吨)和欧盟(增加30万吨)。由于创纪录的油菜籽收成和目前的高库存,菜粕产量将增加。然而,在4月份,由于价格偏低,印度农民的油菜籽销售急剧放缓。

大江新闻客户端现与首创期货总部金融协同部、国融证券南昌红谷中大道营业部联合推出《投资》频道,为广大投资者提供正规的投资者教育,提供理性的投资策略,提出当下市场的投资研判。投资者只需要三分钟,即刻开通您的股票或期货账户。

免责声明

以上内容,大江新闻客户端对其中信息的准确性和完整性不作任何保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。市场有风险,投资需谨慎。