早盘策略2024-06-04

宏观概览

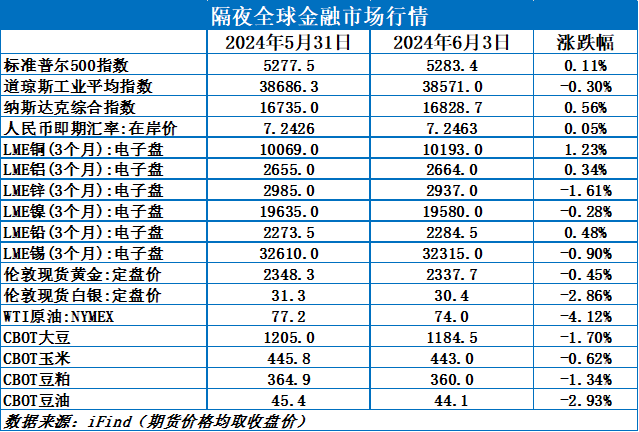

全球金融市场

收市点评:

周一(6月3日),欧美股市收盘涨跌不一,隔夜美元指数跌0.54%,报104.08,美元指数三连跌。国际金银价格震荡。隔夜LME金属涨跌互现,伦锌跌1.09%,伦锡跌2.2%,伦镍跌0.66%。伦铅涨0.51%,伦铝涨0.43%。伦铜涨1.52%。隔夜两油期货均大幅下跌,美油跌3.88%,布油跌3.65%。两油期货均触及近四个月来的最低水平,市场担心需求前景,并将OPEC 复杂的产量决定视为成员国们急于出口更多原油的信号。

重要提示:

本报告非期货交易咨询业务服务,报告中的信息及观点仅供参考使用,不对任何主体构成任何投资建议

早盘策略

股指

市场热点及投资逻辑:

沪指跌0.27%报3078.49点,两市合计成交8307亿元。有色、环保、地产板块跌幅居前,燃气、钢铁、化工、石油、医药、金融、酿酒等板块均走低;半导体板块逆市上扬,铜缆连接、存储芯片、人形机器人概念等活跃。短期震荡,关注支撑位表现,权重股支撑或使IH、IF表现好于IC、IM。

策略建议:

持多

贵金属

市场热点及投资逻辑:

周一(6月3日),欧美股市收盘涨跌不一,国际金银价格震荡。短期缺乏消息刺激,看技术面为主。暂时持稳于支撑位上方。

策略建议:

持多

沪铜

市场热点及投资逻辑:

行情:昨日,铜价调整有所放缓,在8.1万上方震荡盘整状态,夜盘后小幅回升,至收盘报于82010元/吨。大跌后,LME铜震荡盘整后,夜间有所回升,至收盘报于10193美元/吨。

库存:6月3日国内市场电解铜现货库44.34万吨,较27日增1.74万吨,较30日增0.07万吨,随着铜价较大幅度调整,下游有所补库,铜累库放缓,不过目前价格未能刺激下游积极购买,铜价对于下游仍属偏高。

结论:铜价大幅调整,逼近8万,本周将进入端午假期,企业或逢低补库,铜价有望暂时企稳,同时政策也进入真空期,铜价或处于震荡盘整状态。

策略建议:

中性

沪铝、氧化铝

市场热点及投资逻辑:

行情:铝,昨日,铝价仍偏强运行,在小幅调整后,夜盘重新回升,运行于2.12万上方,至收盘报于21215元/吨。LME铝企稳后回升,至收盘报于2664美元/吨。

氧化铝,日间开盘后继续下探,逼近3700元,之后有所反弹,至夜盘氧化铝进一步回升动力不强,至收盘报于3773元/吨,跌幅4.08%。

库存:6月3日,国内铝锭库存为79.5万吨,环比30日微降0.2万吨,铝价偏高,下游采购不积极;6月3日,国内铝棒库存17.15万吨,环比30日持平,随着铝价调整,铝棒加工费转正,但处于低位,加工企业生产积极性不高,而下游购买也谨慎,铝棒去库明显放缓。

结论:电解铝:资金普遍看好后期铝需求。基本面上,云南产能持续释放、华云三期建设完成,供应将持续增加,需求因高价而被持续抑制,下游对价格的接受需要时间,随着市场淡季逐渐来临,铝价预计会进入适度调整,后市仍看好铝价,逢低做多。

氧化铝:目前国内矿山陆续开始复产,加之海外铝土矿供应,国内氧化铝产能将逐渐释放,尽管需求仍维持旺盛,但供需偏紧的状态将明显改善,预计氧化铝会有一定幅度调整,或下探至3500元附近。

策略建议:

铝,中性;

氧化铝,中性偏空

沪镍、不锈钢

市场热点及投资逻辑:

行情:镍,昨日,延续调整,夜盘后也继续跳水,至收盘报于146410元/吨。LME镍呈现阶梯式下行,至收盘报于美元19580/吨。

不锈钢:昨日,不锈钢仅小幅下跌,市场上有些利多消息支撑不锈钢价格,夜盘逐渐企稳,至收盘报于14490元/吨。

库存:截止5月31日,不锈钢(200+300系)库存为88.63万吨,库存小降0.19万吨,尽管5月不锈钢产量增加,不过需求也有所好转,不锈钢没有出现明显累库,进入6月不锈钢厂排产继续增加,而需求将维持,预计不锈钢库存总体变化可能不大。

总结:镍,市场进入调整,镍基本面供应过剩,下跌更明显,目前已进入区间下沿,预计暂时会处于弱势盘整,若进一步下跌恐会寻求14万支撑。

不锈钢,不锈钢价格暂时表现坚挺,国内外皆有利好消息流出,不过预计短期难改变市场,而随着6月不锈钢供应继续回升,不锈钢基本面边际重新转弱,仍看空不锈钢,预计会重回1.4万附近。

策略建议:

镍,看空;

不锈钢,看空

沪铅

市场热点及投资逻辑:

昨夜上涨0.9%,高位震荡。

制造业数据利好降息,风险偏好抬升,短期震荡偏强为主。

结论:原料紧张行情暂时难以缓解,无论是原生还是再生减产检修面积进一步扩大。淡季不淡,临近交割库存虽有所累积,但很有限。从技术上来看铅价已经正式突破,跟涨为主。

策略建议:

逢低持多

沪锡

市场热点及投资逻辑:

昨夜下跌1.89%,收于20日均线之下。

制造业数据利好降息,风险偏好抬升,短期震荡偏强为主。

总结:5月供应预期偏紧,因缅甸佤邦锡矿复产时间仍未明确,需求端仍处于恢复中,国内库存意外去化海外继续去库。其次环保检查结束,企业多数复产。技术上偏谨慎。操作上,暂时以观望为宜。

策略建议:

观望

沪锌

市场热点及投资逻辑:

昨夜下跌1.06%,20日均线徘徊。

制造业数据利好降息,风险偏好抬升,短期震荡偏强为主。

总结:目前矿端紧张,加工费进一步走低,冶炼厂检修减产增加,需求端中性偏弱,库存略有去化,基本面相对偏弱;供应收紧的预期仍存叠加市场整体上风险偏好抬升,建议观望或者逢低做多为主。

策略建议:

逢低持多

工业硅

市场热点及投资逻辑:

昨日,SI2409合约收盘价12365元/吨,跌幅4.59%。持仓量为191667手,较上一交易日大幅减仓4455手。近期主力合约更替,交易者注意移仓换月,保证后续交易顺利进行。

价差:7-9价差为-170元/吨(15),基差:通氧553#基差为735元/吨(470),不通氧553#基差为635元/吨(470),421#基差为1235元/吨(470)。

从基本面来看,成本端,川滇地区丰水期电价下调,新疆地区电价持平。5月14日国家发展改革委印发《电力市场运行基本规则》,自7月1日正式实施。电价市场进行改革,短期电价波动,或将影响工业硅生产成本。

供应端,西南地区雨季来临,云南地区电价下调,之前检修的企业开始计划6月陆续恢复生产;四川地区受到电价优惠,开工率持续上升。西南地区产量预期增加,西北地区维持高水平生产,整体供应偏宽松。

库存端,上周工厂库存和市场库存均出现去库迹象,利好硅价。广期所交割库库存增速趋缓,但仍处于较高位置,期价上行空间有限。截至6月3日,交割仓库注册成功的仓单有56502手,按照5吨/手来计算,折合成实物有282510吨。

需求端,多晶硅:5月头部企业已出现减产检修,6月产量预期进一步收缩,对工业硅需求支撑减弱。有机硅:现货价格低位运行,有机硅厂开工平稳。终端房地产出台限购政策市场情绪有所提振,但下游需求仍不见好,对工业硅需求按需采购。铝合金:开工平稳,按刚需采购工业硅。上周下游需求偏弱,市场观望情绪较浓。

观点:5月底国务院关于印发《2024-2025年节能降碳行动万案》的通知发布,市场看多高耗能品种,导致上周四主力合约大幅反弹。但基本面偏弱现状难以改变,昨日主力合约大幅下跌,前期多头资金撤离,盘面回落。目前工业硅价格处于较低位置,未来大幅下跌的可能性不大,加上政策利好,短期仍有资金博弈可能性。操作上建议观望为主,空单减仓,谨慎持有。

(以上内容仅供参考,不构成投资建议)

策略建议:

观望,空单谨慎持有

碳酸锂

市场热点及投资逻辑:

昨日,LC2407合约收盘价102700元/吨,跌幅2.84%。

持仓量为165260手,较上一交易日大幅加仓3931手。

现货价格:电池级碳酸锂现货均105000元/吨(-500),工业级碳酸锂现货均价101800元/吨(-200)。

基差:电池级碳酸锂99.5%基差为2300元/吨(1650),工业级碳酸锂99.2%基差为-900元/吨(1950)。

价差:7-11价差为-3550元/吨(200)。

从基本面看,

成本端,本周锂精矿和锂云母价格平稳。

供应端,近期江西环保问题导致部分中小企业下调产量。随着天气逐渐回暖,青海盐湖提锂进入旺季。据SMM消息,据海关数据显示,4月中国进口碳酸锂产品约21,204吨,环比增加11%,同比增加87%,1-4月累计进口62,241吨,累计同比增加24%。其中来自于智利进口量为17,149吨,阿根廷进口量为3,406吨。4月碳酸锂进口数量超过市场预期,预计5月碳酸锂到港数量将持续增加,整体供应趋于宽松。

库存端,社会库存持续增加,上周广期所仓单数量持续增加,较上上周新增仓单1850手,利空锂价。截至6月3日,交割仓库注册成功的仓单有26176手,按照1吨/手来计算,折合成实物有26176吨。

需求端,下游正极材料排产随着新能源汽车行业进入消费淡季而增幅变缓,4月动力电池装机量小幅减少。目前大多数下游企业以消耗库存为主,对高价现货价格采购意愿不足,部分企业选择低价补库。近期国家颁布取消新能源汽车购买限制,落实便利新能源汽车通行等支持政策,推动公共领域车辆电动化。或将刺激正极市场增加排产,增加碳酸锂需求。但目前现货价格偏高,下游采购意愿不强,观望态度较浓。

观点:供应端预期增加,需求端正极材料排产增长变缓,供应增速大于需求增速,库存有累库预期。上周四盘面受到宏观消息刺激出现冲高,但基本面偏弱继续对盘面上行进行施压,周五价格出现回落。终端在以旧换新政策和新能源下乡政策下给予一定的支撑,但效果仍需市场验证。目前价格下方仍有成本支撑,短期LC2407合约或将在10万-11万区间震荡为主,操作上建议观望,空单谨慎持有。

(以上内容仅供参考,不构成投资建议)

策略建议:

观望为主,谨慎交易

原油

市场热点及投资逻辑:

欧佩克+延长减产措施的同时规划了未来逐步退出部分减产的路线,加之市场担忧原油需求前景,隔夜国际油价暴跌3%以上。欧佩克+延长366万桶/日的石油减产措施1年,至2025年底;延长沙特-俄罗斯等国的220万桶/日自愿减产措施1个季度至Q3,并在此后的12个月内视情况逐步退出;欧佩克+2025年目标产量为3972.5万桶/日,其中阿联酋产量配额将在2025年1月-9月底期间逐步提高30万桶/日,至351.9万桶/日。高盛认为,220万桶/日的减产措施将逐步退出施压油价。调查显示:欧佩克5月原油日产量增加6万桶,至2696万桶。尽管主要成员国违反了配额,但欧佩克原油产量保持稳定。由于自愿性减产将维持至Q3,预计短期原油市场供需变化不大,关注出行高峰季首周汽油消费情况。

策略建议:

偏弱震荡

PX/PTA

市场热点及投资逻辑:

关注空PTA多MEG套利

装置方面,汉邦石化220万吨PTA装置5月31日重启,目前已经顺利运行并提升至满负荷。逸盛新材料360万吨PTA装置目前重启中,该装置5月16日停车检修。国内PTA负荷进一步提升至80%附近。海南逸盛250万吨PTA装置计划于6月12号开始检修。但6月整体检修计划不多,预估6月PTA将进入小幅累库格局。宁波一主流工厂聚酯涤纶长丝装置计划减产10%,涉及减产量产能约在5万吨左右。PX装置近期检修较多,且PTA装置重启利好PX需求,但绝对库存水平偏高且调油需求一般,加之原油价格暴跌,恐拖累PX和PTA价格。关注空PTA多MEG套利。

策略建议:

关注空PTA多MEG套利

生猪

市场热点及投资逻辑:

行情:6月3日,生猪期货主力LH2409合约一度涨幅接近4%后回落,收盘18275元/吨,日涨幅1.73%。现货端:全国外三元生猪出栏均价为18.61元/公斤,日环比上涨0.77元/公斤,同比涨幅30.69%。(河南):665元/吨。

基本面:供给方面,受去年四季度猪病影响,产能去化,现散户空栏率普遍较高,市场一致性预期较好,五月中旬起,二次育肥入场积极,受二育利好支撑,猪价大幅上涨,集团场也存在压栏增重情况,规模场出栏场次减少,市场出栏猪源缩紧。需求方面,消费淡季,终端消费持续低迷,随高温天气蔓延,预计六月猪肉需求难有增量,对行情支撑仍旧有限。冻品库存在猪价上涨影响下去库有所加快,但屠企暂未有去年同期积极入库动作。

结论:整体来看,在整体出栏量收缩的背景下,短期市场一致看涨情绪较强,现货持续拉涨,但供应后移情况仍需观察。07,09谨慎追多。

策略建议:

观望

玉米

市场热点及投资逻辑:

行情:6月3日,玉米期货主力C2407合约窄幅震荡,收盘2438元/吨,日涨幅0.16%。现货端:全国玉米均价为2378元/吨,日环比持平,同比下跌13.12%。基差:-60元/吨。

基本面:供给方面,东北产区基层粮源基本转移至贸易环节,受成本支撑,低价出货意愿下降,购销平淡。华北地区深加工企业门前玉米到货量增加,在企业库存较高的情况,价格窄幅下调。进口玉米拍卖重启有利空影响。需求方面,下游饲料企业依旧采购谨慎,库存可用天数维持31天左右,但随猪价上涨,饲料需求有边际好转预期;下游深加工企业加工利润未见好转,开工持续下降,玉米加工消费延续偏弱态势。替代品方面,新季小麦上市,价格持续下探,短期对玉米价格造成压制。

结论:整体来看,贸易商成为市场主要供应方,随市场消耗,后期供应整体呈下降趋势,市场中长期看涨,短期盘面或震荡运行为主,建议观望,重点关注小麦价格动向。

策略建议:

观望

油脂油料

市场热点及投资逻辑:

隔夜外盘油脂油料集体大跌,CBOT大豆主力跌1.7%,美豆油跌3%,ICE菜籽重挫4%,BMD休市。美豆惯性下跌,且跌幅加大。天气预报显示未来半个月,气候温和,降水减少。收盘后的种植进度数据78%,低于预估的80%,但仍高于5年均值。国际原油价格破位下跌,布伦特跌近4%拖累国际油脂下跌。ICE菜籽承压于国际油脂走弱以及较好的种植天气前景。国内方面,夜盘国内油粕弱势震荡,预计今日开盘补跌。周度数据发布,国内豆类继续累库,豆粕、油脂整体供应充裕局面延续。总体看,国际价格重挫局面下,油粕短期弱势局面延续。

今日晨讯

宏观&金融

1、5月财新中国制造业PMI录得51.7,较4月上升0.3个百分点,为2022年7月来最高,显示制造业生产经营活动扩张加速。生产指数升至2022年7月来新高,新订单指数在扩张区间小幅下行,新出口订单指数明显放缓当仍位于临界点上方。

2、央行6月3日开展20亿元7天期逆回购操作,中标利率1.80%。Wind数据显示,当日有20亿元逆回购到期,因此完全对冲到期量。

3、央行披露,5月,国家开发银行、中国进出口银行、中国农业发展银行净归还抵押补充贷款750亿元。期末抵押补充贷款余额为29519亿元。

4、近日,多地召开专题会议,谋划超长期特别国债项目申报,研究部署加快国家重大战略实施和重点领域安全能力建设。据业内人士透露,第一批超长期特别国债项目已在5月份完成申报,第二批项目申报要求在6月中旬前完成。从支持领域来看,2024年“两重”建设主要支持8大方向、17个具体投向,以及推动大规模设备更新和消费品以旧换新。

有色金属

住友金属矿山2024年第一季度镍产量环比上涨10.10%

5月24日,日本住友金属矿山发布2024年第一季度生产报告。住友金属矿山第一季度生产镍2.17万金属吨,环比上涨10.10%,同比下跌2.5%。其中包括电解镍1.67万吨、硫酸镍0.44万金属吨、水淬镍0.06万金属吨。

洛阳钼业:TFM公司5月产铜量突破4万吨

洛阳钼业消息,2024年5月,洛阳钼业TFM公司产铜量突破4万吨大关,创建矿以来月度产铜新高。

印尼自由港:尚未获得铜精矿出口的延期许可

印尼自由港(Freeport Indonesia)发言人周一表示,该公司尚未获得印尼政府的铜精矿出口延期许可。该公司此前的许可证于5月31日到期。政府已同意将其出口许可延长至12月31日,但尚未公布有关规定。印尼自由港正在建设铜冶炼厂,预计将于6月开始运营。该公司表示,新冶炼厂将需要数月时间来提高产能,以吸收铜精矿产量,而产量过剩可能会扰乱采矿活动。

新能源

云南培育壮大绿色铝、硅光伏、新能源电池产业

据SMM消息,云南省委副书记、省长王予波表示,要培育壮大绿色铝、硅光伏、新能源电池产业。云南的绿色铝产能从2017年的168万吨增加到633万吨,硅光伏产业增加值连续22个月保持25%以上增长,新能源电池实现了从无到有、从小到大的突破发展,成为拉动工业经济增长的强劲动能。王予波强调,云南将推动这三个产业,延伸链条、集群发展,把云南打造成为名副其实的“中国绿色铝谷”、“光伏之都”、“中国新能源电池产业重要基地”。

意法半导体将在意大利新建碳化硅芯片工厂

据SMM消息,5月31日(上周五),意法半导体表示,其计划在意大利卡塔尼亚建立一家芯片制造和封装工厂,总投资额为50亿欧元。新工厂将生产能够提高电动汽车能效的专用芯片,预计将于2026年投产,目标是到2033年达到满负荷生产。

能源化工

汇丰银行:下调明年布油价格预期

汇丰银行:我们对布油2024年的价格假设仍为82美元/桶,包括2024下半年为80美元/桶,2025年起降至76.5美元/桶。

机构:夏季石油需求对库存的影响是欧佩克+计划的关键

Investec大宗商品主管Callum Macpherson表示,夏季石油需求对库存的影响将是欧佩克+决定是否逐步增产的关键。欧佩克+的目标是在今年10月至明年9月期间逐步取消每天220万桶的自愿减产计划,但表示每月的增产计划可以暂停,甚至根据市场情况逆转。Macpherson认为,这可能会被解读为,如果价格跌得太低,该计划可能会被放弃。“在需求增加的情况下,下一季度的减产会在多大程度上减少库存?到了秋季,他们将能够根据这一情况重新评估计划中的增产是否能够实现。”

凯投宏观:石油市场第三季度面临巨大赤字

凯投宏观气候和大宗商品高级分析师Bill Weatherburn表示,欧佩克+决定将自愿性减产措施再延长一个季度,这将推动石油市场在第三季度出现可观的赤字,并使油价上涨。欧佩克+的政策加上夏季需求的回升,将使油价接近每桶90美元。凯投宏观目前预测,布伦特原油价格今年年底将达到每桶80美元,而此前的预测为每桶75美元。如果欧佩克+坚持逐步取消部分减产的计划,同时考虑到美国等非欧佩克供应国的产量和全球需求前景,明年的油价可能会更低。

农产品

玉米:心态博弈增强,短期东北玉米价格或主流稳定

东北玉米粮源转移至中间贸易环节后,贸易商存粮成本随时间增加,挺价情绪增强,支撑玉米价格,当地深加工及饲料企业小幅提价促收,使得玉米价格上涨。近期下游企业维持刚需采购,东北粮外发优势不足,市场走货不快;成本支撑下东北贸易商出货意愿下降,市场供应或收紧。预计短期内东北玉米市场供需博弈,价格或主流稳定,少量成交为主。(卓创资讯)

美国对华大豆出口销量同比降低23.1%

美国农业部周度出口销售报告显示,截至2023/24年度第39周,美国对中国(大陆)大豆出口销售总量同比降低23.1%。截止到2024年5月23日,2023/24年度(始于9月1日)美国对中国(大陆地区)大豆出口总量约为2378万吨,去年同期为3102万吨。当周美国对中国装运7.9万吨大豆,前一周装运0.5万吨。迄今美国对中国已销售但未装船的2023/24年度大豆数量约为13万吨,高于去年同期的6万吨。2023/24年度迄今,美国对华大豆销售总量(已经装船和尚未装船的销售量)为2391万吨,同比减少23.1%,上周是同比降低23.3%,两周前同比降低23.2%。

国家粮油信息中心:预计本周大豆压榨量约210万吨

据国家粮油信息中心,上周国内油厂开机率继续回升,大豆压榨量增加至216万吨。监测显示,截至5月31日一周,国内大豆压榨量216万吨,周环比上升15万吨,月环比回升44万吨,较上年同期及过去三年均值分别提高12万吨、9万吨。本周油厂开机率维持高位,预计周度大豆压榨量约210万吨。

大江新闻客户端现与首创期货总部金融协同部、国融证券南昌红谷中大道营业部联合推出《投资》频道,为广大投资者提供正规的投资者教育,提供理性的投资策略,提出当下市场的投资研判。投资者只需要三分钟,即刻开通您的股票或期货账户。

免责声明

以上内容,大江新闻客户端对其中信息的准确性和完整性不作任何保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。市场有风险,投资需谨慎。